|

Kann ein Anleger immer zur richtigen Zeit in der richtigen Aktie investiert sein?

Was wäre das für eine großartige Rendite gewesen! Hätte man im Oktober 2022 zu einem Kurs von knapp über 100 US-Dollar Aktien des kalifornischen Chipherstellers Nvidia gekauft, könnte man sich aktuell über eine Verneunfachung seines Investments erfreuen. Getragen vom Hype rund um künstliche Intelligenz hat Nvidia einen Gesamtbörsenwert von über 2 Billionen Euro überschritten und damit den dritten Platz hinter Microsoft und Apple unter den wertvollsten Unternehmen der Welt eingenommen. Diametral anders hat sich die Aktie von Tesla entwickelt. Noch Ende 2021 schien das Ziel von Elon Musk, seinen Autobauer mit einem damaligen Börsenwert von über 1 Billion Euro zum wertvollsten Unternehmen der Welt zu machen, nicht gänzlich unrealistisch. Eine nachlassende Gewinndynamik hat den Börsenwert im April 2024 allerdings auf ein Tief von rund 400 Milliarden Euro gedrückt und Anlegern somit massive Kursverluste in den letzten Monaten beschert. Sind derartige positive Kursentwicklungen wie bei Nvidia bzw. negative wie bei Tesla vorhersehbar? Bzw. ist es möglich immer zur richtigen Zeit in der richtigen Aktie investiert zu sein?

Angebot und Nachfrage bestimmen den Preis

Warren Buffett ist einer der erfolgreichsten Investoren der Welt. In seiner Investmentgesellschaft „Berkshire Hathaway“ befinden bzw. befanden sich weder Aktien von Tesla noch jene von Nvidia. Auf kurzfristige Trends zu setzen, entspricht grundsätzlich nicht der Investmentphilosophie von Buffet. Sein Zugang ist vielmehr, Unternehmen mit bereits aktuell und nicht erst potenziell zukünftig guten Gewinnperspektiven zu kaufen, sofern diese von der Börsenbewertung verhältnismäßig günstig zu haben sind. Das erfordert Geduld, weil letztendlich den Aktienpreis Angebot und Nachfrage bestimmen. Steigt der Aktienkurs wie bei Tesla viel schneller als der Unternehmensgewinn, kann das sehr schnell und auch unerwartet einen Kurssturz auslösen. Laufen - wie 2022 - die Aktienmärkte generell schwach, sind Firmen mit hohen Bewertungen bzw. Vorschlusslorbeeren auf zukünftige Gewinnsteigerungen meist besonders anfällig für Kursverluste. Dagegen lässt es sich in Manier von Warren Buffett mit Unternehmen, die auch in wirtschaftlich schwierigen Zeiten stabile Gewinne erwirtschaften und diese über Dividendenausschüttungen mit den Aktionären teilen, entspannter leben.

Zur richtigen Zeit im richtigen Markt

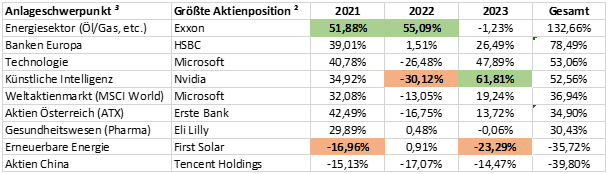

Im Gegensatz zu Einzelaktien lässt sich das Anlagerisiko mit einem Investment in ein ganzes Marktsegment deutlich reduzieren, was natürlich auch die Chance auf exorbitante Kursgewinne minimiert. Blickt man auf die letzten 3 Jahre an den Aktienmärkten zurück, zeichnet sich hier ein sehr unterschiedliches Bild. Nachträglich wenig überraschend sind speziell Aktien aus dem Energiesektor sehr gut gelaufen. Während der Gesamtaktienmarkt (MSCI World) 2022 - nicht zuletzt wegen der enorm gestiegenen Energiepreise - um 13,05 Prozent an Wert eingebüßt hat, war für Öl- und Gasfirmen mit einem Plus von 55,09 Prozent genau der umgekehrte Effekt zu verzeichnen. Im Ranking der letzten 3 Jahre liegt der Energiesektor mit einem Gesamtplus von 132,66 Prozent deutlich voran, wenngleich 2023 mit 1,23 Prozent sogar ein negatives Ergebnis zu Buche steht. Hier hatten Unternehmen, welche rund um das Thema künstliche Intelligenz ihr Geld verdienen, die Nase mit fast 62 Prozent Kursplus ganz klar vorne. Das schwächste Jahresergebnis insgesamt von allen ausgewählten Anlagethemen im Jahr 2022 mit über 30 Prozent Kursminus verhinderte allerdings ein besseres Gesamtranking. Diesbezüglich darf ein Anleger nicht außer Acht lassen, dass es sehr lange dauern kann, bis ein dickes Kursminus wieder gedreht ist. Fällt eine Aktie z. B. um 50 Prozent von 10 Euro auf 5 Euro, muss diese Aktie wieder 100 Prozent zulegen, um auf den Ausgangswert von 10 Euro zu kommen.

|

|

³Quelle: xtrackers, iShares, ausgewählte Marktindices auf Eurobasis

²Größte Einzelaktienposition im jeweiligen Indes im März 2024

|

Starke Kursverluste können mit Aktien aus ergebnisstabilen Branchen, wie etwa dem Pharmasektor minimiert werden. Was allerdings auch zulasten der Ertragschancen geht, weil selbst in der Coronazeit erzielte Zusatzgewinne von einigen Pharmariesen nicht für eine nachhaltige Verbesserung der Gesamtertragssituation sorgen. Daher gab es im Branchenschnitt keine Kursverluste des Pharmasektors im schwierigen Börsenjahr 2022 und dafür im starken Jahr 2023 auch keine Gewinne. Über drei Jahre trotzdem mit über 30 Prozent ein sehr gutes Ergebnis. Nach dem Hype rund um erneuerbare Energien noch im Jahr 2020 mit einem dreistelligen Kursplus stürzte dieser Sektor durch enttäuschte Gewinnhoffnungen in den letzten 3 Jahren massiv ab. Durchaus überraschend auch die kontinuierlichen Kursrückgänge am chinesischen Aktienmarkt, wo eine nachlassende Konjunkturdynamik die Anleger neben einigen anderen spezifischen Themen ernüchtert hat. Mit dem Ziel zur richtigen Zeit im richtigen Markt zu sein hätte man wohl in den letzten 3 Jahren europäische Banken nicht ganz oben am Kurszettel gehabt. Tatsächlich haben diese aber als einziges Themensegment in der Grafik in allen Betrachtungszeiträumen ein positives Ergebnis und insgesamt mit einem Plus von 78,49 Prozent sogar die Highflyer aus dem Technologiebereich deutlich hinter sich gelassen.

Tipp – Basisinvestments breit streuen

Auch wenn – im Nachhinein betrachtet oft nur kurzfristige – Investmenttrends noch so verlockend erscheinen, sollte man im Rahmen einer Gesamtanlagestrategie sein Kapital breit streuen und nicht alles auf ein Pferd setzen. Deutlich überproportionale Gewinnchancen bedeuten auch sehr hohe Verlustrisiken, daher sollten in diesem Segment keinesfalls zu hohe Vermögensanteile eingesetzt werden. Es empfiehlt sich generell, mit einem professionell erstellten Finanzplan die Kapitalanlagen auf potenzielle Sparziele abzustimmen und entsprechend in kurz-, mittel- und langfristige Investments aufzuteilen.

Sehr gerne erstellen wir mit Ihnen gemeinsam einen individuellen Finanzplan und beraten Sie objektiv zu Chancen und Risiken am Kapitalmarkt.

(Datenquelle: xTrackers, iShares, onvista.de)

|